Tipos de estructura financiera

Ve los libros recomendados de tu género preferido. Para entender la estructura financiera de una empresa, es necesario tener en cuenta un análisis de la relación entre el capital y la deuda que posee. Estructura financiera frente a estructura de capital.

Una estructura financiera incluye en su cálculo las obligaciones a largo y corto plazo. En este sentido, la estructura de capital puede verse como un subconjunto de la estructura financiera, estando más orientada al análisis a largo plazo. Algunos nuevos empresarios confunden la estructura financiera con la estructura económica y son conceptos diferentes.

En definitiva, tener recursos de este tipo se puede transformar en toda una ventaja competitiva para la empresa siempre y cuando los utilice adecuadamente. Diferencia entre estructura financiera y estructura económica. Es importante saber diferenciar entre estos conceptos. El balance general de toda PyMES muestra dos tipos de estructura.

Toda oportunidad de inversión real está acompañada y al mismo tiempo condicionada, por decisiones de financiación. La estructura financiera. Estas a su vez determinan la composición del capital entre deuda y recursos propios. Claramente se demuestra la importancia del análisis de la estructura financiera de la empresa en cualquier tipo de contexto, sea este de estabilidad o inestabilidad monetaria.

BIONDI, Mario "Contabilidad Intermedia y Superior". Por tanto, hay que analizar la estructura financiera de la empresa, concretamente el estudio de las fuentes financieras disponibles para la empresa y sus características, se han de establecer unos criterios que permitan la mejor adecuación de los medios financieros globales a las inversiones -tanto actuales como futuras, en los activos corrientes y no corrientes.

Esta estructura financiera refleja las distintas fuentes de procedencia de los recursos financieros que han sido utilizados para hacer posible las inversiones en el activo ( estructura económica). Se puede decir que la estructura financiera es la obtención de los recursos o medios de pago, que se destinan a la adquisición de los bienes de capital que la empresa necesita para el cumplimiento de sus fines.

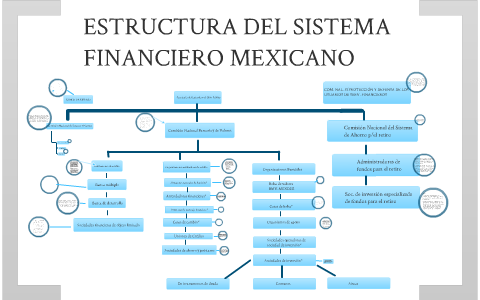

ESTRUCTURA FINANCIERA DE LA EMPRESA Econ. Es el conjunto de entidades integradas por instituciones financieras que tienen por objeto: El otorgamiento de créditos o financiamientos a los diferentes sectores de nuestra economía y la captación de recursos en forma profesional. El capital es el medio financiero de conseguir un medio de producción.

Son índices financieros que miden la capacidad de una empresa para pagar sus obligaciones financieras a corto y largo plazo. Las razones financieras de liquidez más comunes incluyen las siguientes. Los Estados Financieros deben ser útiles al usuario general para: a) Tomar decisiones de inversión o asignación de recursos a las entidades, lo que requiere conocer la estructura financiera, la capacidad de crecimiento de la empresa su estabilidad y redituabilidad.

La clasificacin de estos recursos puede hacerse atendiendo a su origen (interna o propia, y externa o ajena), o bien, atendiendo al tiempo durante el cual estn disponibles para la misma (corto o largo plazo). Sociedades de Tasación: estas sociedades están autorizadas para realizar valoraciones de bienes inmuebles para cierto tipo de entidades financieras.

Establecimientos de compra venta de moneda extranjera : en esta categoría se incluye a las personas físicas o jurídicas que realicen, en establecimientos abiertos al público y con carácter profesional, la actividad de cambio de moneda. En base a su alcance temporal, podemos distinguir rápidamente dos tipos de planificación financiera, que son: Planificación financiera a largo plazo.

Cuando la gente piensa en administradores o administración, piensa en organizaciones con fines de lucro, pero esto no es así en la realidad. De hecho, cualquier grupo de dos o más personas trabajando para conseguir un objetivo y que tienen a su disposición recursos humanos, materiales, financieros y de información están involucrados en administrar.

A continuación se dará una visión. En un sentido general, el sistema financiero (sistema de finanzas) de un país está formado por el conjunto de instituciones, medios y mercados, cuyo fin primordial es canalizar el ahorro que generan los prestamistas (o unidades de gasto con superávit) hacia los prestatarios (o unidades de gasto con déficit), así como facilitar y otorgar seguridad al movimiento de dinero y al sistema de pagos.

Subsidiarias Financieras en el Exterior de Casas de Bolsa. Sucursales y Agencias de las Instituciones de Crédito Nacionales en el Extranjero. Uniones de Crédito. Según las NIIF (Normas Internacionales de Información Financiera ), un estado de situación financiera que al mostrar una determinada fecha los activos, pasivos y capital dan como resultado una estructura financiera de una organización explicando mediante un gráfico: una duplicida que se puede ver con el total del activo, y con el total de pasivo y patrimonio.

La Deuda Financiera Neta (abreviado DFN o DFªN), se refiere al importe de la deuda financiera (generalmente con bancos, o emisiones de deuda, renta fija) una vez descontado el efectivo y equivalentes (el realizable financiero de corto plazo, como por ejemplo las imposiciones a plazo fijo en bancos). Estos recursos son los que en el Balance de situación aparecen bajo la denominación genérica de Pasivo que recoge, por tanto, las deudas y obligaciones de la empresa, clasificándolas según su procedencia y plazo.

Hay varios tipos de análisis financiero que no son excluyentes entre sí. Las diferentes modalidades dependen de la información que el analista necesite en cada momento. No es lo mismo presentar un informe a un banco para obtener financiación que otro para detectar qué actividades de la compañía son las más y menos relevantes a nivel de costes.

Podemos destacar los siguientes tipos de riesgos financieros : Riesgo de mercado. Tipos de riesgos financieros.

El riesgo de mercado hace referencia a la probabilidad de que el valor de una cartera, ya sea de inversión o de negocio, se reduzca debido a los movimientos desfavorables en el valor de los llamados factores de riesgo de mercado.

Comentarios

Publicar un comentario